Nikkei: Việt Nam sẽ là “chiến trường” fintech lớn nhất Đông Nam Á

Trang Nikkei Asia Review vừa có bài viết nói về việc Việt Nam lọt nhóm thị trường fintech cạnh tranh nhất châu Á, đặc biệt là fintech của những hãng nội địa.

Theo Nikkei, ngay từ thời điểm trước khi Việt Nam giãn cách xã hội do diễn biến phức tạp của đại dịch Covid-19, MoMo – hãng fintech nội địa Việt Nam – đã thực hiện các chương trình khuyến mãi cùng chuỗi cà phê Highlands Coffee. Theo đó, người dùng sẽ được giảm giá khi sử dụng ứng dụng MoMo để đặt và thanh toán cho đơn hàng.

Việc khuyến khích người tiêu dùng Việt Nam sử dụng MoMo cho các giao dịch mua hàng nhỏ lẻ là một phần trong chiến lược của công ty nhằm đưa ứng dụng này “là lựa chọn đầu tiên trên điện thoại của người tiêu dùng“, Nikkei phân tích.

Nikkei trích ý kiến của CEO Nguyễn Mạnh Tường cho biết, tại đất nước mà 80% thương mại vẫn là ngoại tuyến, việc mua một tách cà phê là một giao dịch hợp túi tiền và đủ phổ biến để khuyến khích người dùng mở ứng dụng MoMo hàng ngày, hoặc thậm chí nhiều lần trong ngày. Điều đó có thể làm tăng cơ hội sử dụng các dịch vụ khác của MoMo, chẳng hạn như mua vé xem phim, đặt đồ ăn, đặt vé máy bay hoặc chơi trò chơi.

“Chúng tôi đã xây dựng một doanh nghiệp khá cân bằng. Vì vậy MoMo tự tin rằng ngay cả trong trường hợp xấu nhất, doanh nghiệp vẫn sẽ có thể duy trì ít nhất 70% doanh thu của một tháng bình thường“, ông Tường chia sẻ với Nikkei.

“Nhưng tất nhiên, chúng tôi muốn tiếp tục phát triển, vì vậy chúng tôi tập trung vào việc biến những rủi ro thành cơ hội“, ông nói thêm.

MoMo, viết tắt của Mobile Money, ra mắt vào năm 2013 và đã trở thành ví điện tử lớn nhất Việt Nam. Hiện nay, MoMo chiếm 60% thị phần thanh toán di động của Việt Nam, tổng giá trị giao dịch của doanh nghiệp đạt 14 tỷ USD mỗi năm, với số lượng xử lý giao dịch cho hơn 25 triệu người dùng.

Tuy nhiên, sự phát triển của MoMo cũng đã thu hút các doanh nghiệp đối thủ nước ngoài, giúp Việt Nam trở thành một trong những thị trường fintech cạnh tranh nhất châu Á. Hàng chục doanh nghiệp, bao gồm cả những gã khổng lồ công nghệ Đông Nam Á như Sea và Grab, cũng đã tham gia vào cuộc đua giành thị phần fintech ở Việt Nam và đang trong giai đoạn đốt tiền để thu hút người tiêu dùng, Nikkei nhận định.

Theo Nikkei, các nhà phân tích dự đoán sẽ có rất ít doanh nghiệp có thể tồn tại trong cuộc chiến, không chỉ là Grab hay Sea mà còn có các dịch vụ tương tự từ các ngân hàng và công ty viễn thông.

Ông Takahiro Suzuki, đối tác quản lý của Genesia Ventures và là nhà đầu tư lâu năm tại Indonesia và Việt Nam, nói với Nikkei rằng: “Thị trường cuối cùng có thể hợp nhất thành hai hoặc ba người chơi. Nhưng các nhà đầu tư đứng sau những doanh nghiệp đều có lượng tiền rất lớn. Chỉ cần tiền không ngừng chảy vào, nhiều công ty có thể cùng tồn tại. Đây là cuộc cạnh tranh rất khốc liệt.”

Trận chiến đó có vẻ sẽ trở nên khốc liệt hơn khi mà mới đây, VNLife, nhà điều hành ví di động VNPay được hỗ trợ bởi Quỹ Tầm nhìn của SoftBank Group, cho biết công ty đã huy động được 250 triệu USD từ General Atlantic, Dragoneer Investment Group, PayPal Ventures và những nhà đầu tư khác.

Còn MoMo cũng đang xem xét huy động thêm vốn sau khi công ty huy động được 100 triệu USD hồi đầu năm từ một nhóm các nhà đầu tư, bao gồm quỹ đầu tư tư nhân của Mỹ Warburg Pincus.

Theo Nikkei, ngoài việc mở rộng mạng lưới cửa hàng chấp nhận ứng dụng, MoMo đang chạy đua để mở rộng danh mục dịch vụ của mình, phân nhánh sang các lĩnh vực như bảo hiểm xe máy và cho vay tiêu dùng. Momo cũng đã mua lại một công ty phần mềm để tăng tốc độ phát triển sản phẩm.

Được biết, nền kinh tế trị giá 340 tỷ USD của Việt Nam nhỏ hơn so với Indonesia, cũng như của Thái Lan và Philippines. Nhưng theo nhận định của các nhà đầu tư, lĩnh vực fintech ở Việt Nam đặc biệt hấp dẫn vì một số lý do.

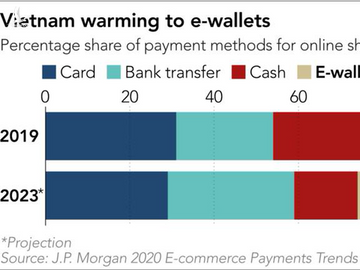

Thứ nhất, mặc dù số lượng chi nhánh ngân hàng trên đầu người tương đối thấp nhưng Việt Nam có tỷ lệ sử dụng điện thoại di động cao nhất khu vực, với khoảng 80% dân số trưởng thành sử dụng điện thoại di động.

Thứ hai, fintech được thúc đẩy, với hàng chục công ty được trao giấy phép hoạt động ví điện tử. Sự kết hợp đó đã tạo ra mảnh đất màu mỡ cho các công ty khởi nghiệp muốn cung cấp dịch vụ tài chính thông qua điện thoại thông minh.

Ngoài ra, những người ủng hộ cũng nói rằng đại dịch COVID-19 đã giải quyết một nút thắt lớn để lĩnh vực fintech ở Việt Nam có thể phát triển, Nikkei phân tích.

Một nhà quản lý quỹ của Mỹ trả lời phỏng vấn với Nikkei: “Chúng tôi cho rằng, sự phát triển lĩnh vực fintech ở Việt Nam sẽ diễn ra nhanh hơn nhiều so với những gì mọi người nghĩ. Mức độ thâm nhập của điện thoại thông minh cao nên số lượng người sử dụng tương đối lớn. Vì vậy mà giờ đây đã có những doanh nghiệp tham gia vào thị trường.”

MoMo đã có vị trí tốt để nắm bắt thời cơ. Thế nhưng, các giám đốc điều hành MoMo thừa nhận, sự thành công của ứng dụng đã thu hút các đối thủ cạnh tranh đáng gờm gia nhập vào thị trường.

Trong khi đó, Grab đã hợp tác với Moca để trở thành công cụ thanh toán chính cho các dịch vụ gọi xe và giao đồ ăn của hãng. Công ty trò chơi và thương mại điện tử Sea có trụ sở tại Singapore, đồng thời là doanh nghiệp vận hành một trong những ứng dụng giao đồ ăn phổ biến nhất là Now, cũng đã triển khai dịch vụ thanh toán tại Việt Nam.

Theo Nikkei, MoMo tin rằng doanh nghiệp có thể đánh bại sự cạnh tranh bằng cách tiếp cận các chuỗi cà phê và cửa hàng tiện lợi. Lý do bởi vì người tiêu dùng trẻ tuổi sử dụng những dịch vụ này thường xuyên hơn so với mua sắm trực tuyến hoặc gọi xe.

Ông Huy cho biết, người Việt thường có xu hướng tải nhiều ví điện tử và sử dụng cái nào có chiết khấu tốt nhất cho cửa hàng nơi mình mua sắm. Việc khiến người dùng tiếp tục sử dụng một ứng dụng mà không có chương trình khuyến mãi là một thách thức vô cùng khó. Ông đã hỏi 40 sinh viên của mình trong một lớp học fintech liệu họ có tiếp tục sử dụng ví điện tử mà không được giảm giá hay không. Và tất cả đều nói không.

“Chúng tôi phải đặt câu hỏi tại sao những doanh nghiệp fintech tồn tại. Những doanh nghiệp này tồn tại bởi vì một vài năm trước đây, hệ thống ngân hàng điện tử chưa phát triển tốt. Nhưng giờ đây, các ngân hàng cũng đã cung cấp hầu hết các dịch vụ tương tự như ví điện tử. Do đó các doanh nghiệp fintech sẽ phải tìm cách khác biệt hóa chính mình“, ông Huy nói với Nikkei.

Bảo Trâm (Theo Nikkei Asia Review)