Nguồn tiền khồng lồ 8,5 tỷ USD, một lời cảnh báo đại gia dè chừng

Nhiều cảnh báo được đưa ra cùng với các chính sách mới sắp có hiệu lực khiến các đại gia Việt sẽ không còn dễ dàng huy động vốn từ trái phiếu doanh nghiệp, một kênh có giá trị 8,5 tỷ USD trong 7 tháng đầu năm.

Thị trường tỷ USD giảm mạnh

Thị trường trái phiếu doanh nghiệp có những biến động mạnh với sự bứt phá ngoạn mục trong nửa đầu năm 2020 và đang có dấu hiệu quay đầu giảm nhanh trước những cảnh báo và chính sách của các cơ quan chức năng.

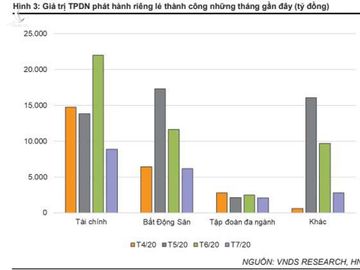

Theo CTCP Chứng khoán VnDirect, trong tháng 7/2020, giá trị trái phiếu doanh nghiệp phát hành giảm mạnh, tới hơn 41% so với tháng trước đó, xuống chỉ còn gần 27 nghìn tỷ đồng (gần 1,2 tỷ USD). Trong đó, phát hành riêng lẻ đạt 19.944 tỷ đồng, giảm 56,4% so với tháng trước và 7.000 tỷ đồng phát hành ra công chúng.

Đây là một diễn biến trái ngược so với những tháng đầu năm và trái với dự báo của một số tổ chức tài chính.

Trên thực tế, giá trị trái phiếu doanh nghiệp riêng lẻ đăng ký phát hành trong tháng 7 tăng hơn 23,7% so với tháng 6, lên mức 75.592 tỷ đồng (gần 3,3 tỷ USD), nhưng tỷ lệ phát hành thành công đạt thấp: 26,4%, thấp hơn nhiều so với tỷ lệ thành công gần 75% trong tháng trước đó.

Những doanh nghiệp có giá trị phát hành trái phiếu riêng lẻ lớn nhất trong tháng 7 là: Ngân hàng TMCP Liên Việt (3.000 tỷ đồng), Ngân hàng TMCP Phát triển Nhà TP.HCM HDBank (2.400 tỷ đồng) và CTCP Bất động sản Mỹ (2.300 tỷ đồng).

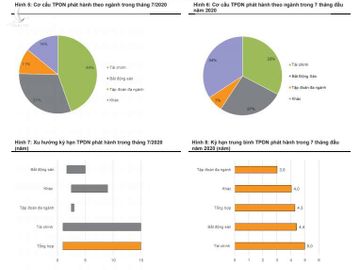

Tính lũy kế 7 tháng đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành thành công đạt 196.500 tỷ đồng (khoảng 8,5 tỷ USD), tăng 48,5% so với cùng kỳ năm ngoái, trong đó giá trị trái phiếu phát hành riêng lẻ đạt 179.500 tỷ đồng (tương đương 7,7 tỷ USD), tăng 37% so với cùng kỳ năm trước.

Gần đây, trái phiếu doanh nghiệp là một kênh huy động vốn quan trọng đối với các doanh nghiệp, tập đoàn và ngân hàng.

Rất nhiều doanh nghiệp trong lĩnh vực bất động sản, sản xuất hàng tiêu dùng, năng lượng,… đã huy động được hàng nghìn cho tới hàng chục nghìn tỷ đồng. 6 tháng đầu năm nay, BIDV, Vinhomes, Masan và TNR Holdings dẫn đầu về hoạt động huy động vốn thông qua trái phiếu doanh nghiệp.

Theo Sở Giao dịch Chứng khoán Hà Nội, trong 6 tháng đã có 130 doanh nghiệp chào bán trái phiếu và huy động được hơn 156.300 tỷ đồng (6,7 tỷ USD). Trong đó, BIDV với hơn 15 nghìn tỷ đồng; Vinhomes với 12 nghìn tỷ đồng; TNR Holdings Vietnam hơn 9,7 nghìn tỷ đồng; HDBank và Sovico Group tương ứng 8,5 nghìn và 8 nghìn tỷ đồng; VPBank 7.000 tỷ đồng,…

Các ngân hàng cũng chào bán thành công 47,3 nghìn tỷ đồng trái phiếu doanh nghiệp, chiếm 30% tổng lượng phát hành trong kỳ. Các doanh nghiệp bất động sản chào bán thành công 45,6 nghìn tỷ đồng, chiếm 29%.

‘Nếu không tính các ngân hàng, đến nay, nhóm Vingroup của tỷ phú Vượng và Masan của tỷ phú Nguyễn Đăng Quang huy động nhiều vốn từ trái phiếu doanh nghiệp nhất. Tỷ phú Vượng đầu tư cho các dự án bất động sản, cho dự án ô tô VinFast,… còn ông Quang tập trung cho khai khoáng, hàng tiêu dùng và bán lẻ. Masan cũng vừa công bố sẽ huy động thêm 8.000 tỷ đồng trái phiếu doanh nghiệp từ nay đến cuối năm.

Nhiều gương mặt khác như Địa ốc Phú Long, Sungroup, Novaland, BRG Group hay Trung Nam cũng huy động trái phiếu doanh nghiệp với giá trị lớn.

Tạo lập một thị trường chuyên nghiệp

Theo VnDirect, sở dĩ sức cầu đối với trái phiếu doanh nghiệp trong tháng 7 sụt giảm là do nhiều yếu tố. Từ đầu tháng 6, Bộ Tài chính đã liên tục phát đi cảnh báo rủi ro sau khi hoạt động phát hành trái phiếu doanh nghiệp tăng đột biến trong tháng 5 và tỷ lệ nhà đầu tư cá nhân tham gia các đợt phát hành riêng lẻ có xu hướng tăng lên. Điều này khiến tâm lý nhà đầu tư có phần thận trọng hơn.

Làn sóng Covid-19 thứ hai bùng phát cuối tháng 7 khiến nhu cầu nắm giữ tiền mặt tăng lên để phòng ngừa rủi ro, đặc biệt đối với các nhà đầu tư tổ chức (là chủ thể chính tham gia vào thị trường trái phiếu doanh nghiệp), làm giảm sức cầu đối với trái phiếu doanh nghiệp.

Bên cạnh đó, Luật Doanh nghiệp sửa đổi được Quốc hội thông qua ngày 17/6 chính thức “cấm cửa” các nhà đầu tư không chuyên mua bán trái phiếu doanh nghiệp phát hành riêng lẻ từ 1/1/2021, khiến sức cầu từ các nhà đầu tư cá nhân (chủ yếu là các nhà đầu tư không chuyên) đối với các đợt phát hành trái phiếu riêng lẻ sẽ giảm trong thời gian tới.

SSI Research cho rằng, thị trường trái phiếu doanh nghiệp sẽ tăng nóng trong quý III, trước khi gặp lực cản là Nghị định 81 có hiệu lực. Trong quý IV, thị trường này sẽ giảm nhiệt.

Mới đây, ngày 9/7, Thủ tướng Chính phủ đã chính thức ký ban hành Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP, có hiệu lực từ 1/9/2020 với nhiều điểm mới.

Nghị định 81 yêu cầu cao hơn đối với tổ chức phát hành và các đơn vị trung gian khi thực hiện phát hành riêng lẻ, nhưng không có quy định mới đối với phía nhà đầu tư. Kể từ 1/1/2021, khi Luật Chứng khoán 2019 có hiệu lực, các đợt phát hành riêng lẻ sẽ chỉ được phân phối đến nhà đầu tư chuyên nghiệp. Khi đó, Bộ Tài chính sẽ xem xét dỡ bỏ bớt các quy định tại Nghị định 81.

Như vậy, sau 1/9/2020, các đợt phát hành riêng lẻ sẽ giảm mạnh. Các doanh nghiệp có nhu cầu phát hành phần lớn sẽ phải chuyển qua phát hành ra công chúng. Cùng với việc Ngân hàng Nhà nước giãn lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung vào dài hạn, kênh tín dụng của các ngân hàng thương mại sẽ trở lại thành kênh tài trợ vốn chính cho các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản.

Mức chênh lệch giữa lãi suất trái phiếu doanh nghiệp và lãi suất tiền gửi tiếp tục giãn rộng, cùng với kho trái phiếu doanh nghiệp lớn, sẽ khiến thị trường trái phiếu doanh nghiệp thứ cấp vẫn sôi động trong nửa cuối năm 2020.

Trước đó, một số chuyên gia, trong đó có TS. Nguyễn Trí Hiếu, đã cảnh báo về nguy cơ bong bóng trái phiếu bất động sản nếu không có động thái kiểm soát tốt của các cơ quan quản lý. Nhiều doanh nghiệp bất động sản phát hành trái phiếu với tốc độ nhanh, mật độ dày và lãi suất cao trong khi thị trường bất động sản không còn thuận lợi.

M. Hà/VNN